新しくネットショップをオープンするときに、開業届は必要なのでしょうか。この記事では、開業届を出すメリットとデメリットにも触れつつ、ネットショップ開設に開業届が必要なのかを解説します。実際の書き方例も記載していますので、参考にしてください。

【開設実績7年連続No.1】のBASE(ベイス)にお任せ

- BASEは個人・スモールチームに選ばれているネットショップ作成サービスです

- 初期費用・月額費用いらずで、無料で今日からショップ運営をはじめられます

- ショップ開設後の運営サポートや集客支援も充実しています

- 「売上を伸ばしやすいネットショップ作成サービスNo.1」に選ばれています

ネットショップに開業届は必要?

そもそも、ネットショップに開業届は必要なのでしょうか。開業届は、事業の開始を税務署に知らせる届出でであり、原則として、ネットショップに限らず、事業を開業したら提出しなければなりません。

ちなみに<国税庁>によれば、所得税法第229条を根拠に「新たに事業所得、不動産所得又は山林所得を生ずべき事業の開始等をした方」が手続き対象となっています。ネットショップに該当するのは「事業所得」になりますが、事業所得というのは一般的に、一時的な収入ではなく、継続してなんらかの対価として収益を得る場合を指します。

まさにネットショップのように、商品を販売して利益を得る事業も、事業所得を生ずべき事業です。そのため、ネットショップを新しくオープンする場合も、開業届の提出が必要と考えるのが妥当です。

とはいえ、開業届を出さなくても罰則はないため、「開業したのに出してない!」などと過度にあせる必要はありません。最寄りの税務署に相談してみましょう。

開業届の提出期限

ちなみに提出期限は、所得税法第229条において、「その事実があった日から一月以内に、税務署長に提出しなければならない」と定められています。

開業届ってそもそも何?

先ほどもお伝えしたとおり、開業届は、事業の開始を税務署に知らせる届けです。開業届を提出しないと、管轄税務署が事業の実態を把握できません。そういった状態だと、納税や申告に対するお知らせが滞ってしまいます。そのほか、個人事業主であることを証明することも、開業届の役割です。

開業届を税務署に提出すると、銀行口座開設や資金融資のさいに、個人で事業を行っている、と証明できます。開業届は、正式には「個人事業の開業・廃業等届書」という名称です。開業時だけでなく、事業の廃止や事務所移転といった変更があったさいにも、この書類を提出します。

開業届を出すメリット

開業届を提出する前に、開業届のメリットは把握しておきましょう。下記に記載の内容がすべてではありませんが、おもな内容をまとめました。

メリット1. 青色申告ができる

開業届を出す一番のメリットは、青色申告ができることです。事業を開始し、一定の所得を生じた人などは、確定申告をする必要がありますが、確定申告には、青色申告と白色申告の2種類があります。

この二つのとくに大きな違いは、青色申告では、特別控除を最大65万円まで受けられるということです。つまり、課税対象額がすくなくなり、税金も減ります。ここでは詳細な説明は省きますが、その他にもさまざまな項目で、青色申告の方が白色申告に比べて課税対象額をおさえられる可能性が高まります。

小額の利益しか出ていない場合は、メリットが薄れますが、数百万円規模で利益が出ている場合は、税務署や税理士さんに相談してみましょう。

もし青色申告を行うのであれば、早めの行動を

もし青色申告を考えているのであれば、なるべく早く行動しましょう。というのも、青色申告の適用を受けるためには、提出期限があるからです。

- すでに事業を開始していて、白色から青色に変更する場合 → 適用する年の3月15日までに青色申告承認申請手続きが必要

- 1月15日までに開業して、その年から青色申告を適用したい場合 → 3月15日までに青色申告承認申請手続きが必要

- 1月16日以降に新たに開業する場合 → 事業開始日から2ヶ月以内に青色申告承認申請手続きが必要(例:3月1日に開業なら、4月末までに申請手続き)

もし期限までに申請していない場合は、その年は、白色申告で確定申告を行う必要があります。

青色申告では、複式簿記が必要

青色申告でも白色申告でも、帳簿への記帳が必要ですが、青色申告の場合は、複式簿記というすこし複雑な記帳が必要です。複式簿記とは、すべての取引を「借方」と「貸方」に仕訳して整理する記帳方法。会計ソフトなどを活用すれば、自分でも記帳できますが、慣れるまですこし戸惑うかもしれません。

とくにネットショップ運営する場合は、売上だけでなく、仕入れについてもそれぞれ仕訳する必要があります。ネット物販は、記帳する項目が多いため、開業届を提出することで、経理に使う時間が増えることはデメリットだといえるでしょう。

まずは、青色申告に必要な複式簿記が、どのようなものなのか確認しておきましょう。

メリット2. 個人事業主の証明になる

個人事業主は法人と違って法人登記がありません。開業届を提出して税務署の収受印を受け取ってはじめて、事業を行っていることが証明できる書類を提示できるようになります。そのため、開業届を提示できるようになれば、社会的信用の獲得につながるでしょう。

個人事業主は法人と違って法人登記がありません。開業届を提出して税務署の収受印を受け取ってはじめて、事業を行っていることが証明できる書類を提示できるようになります。そのため、開業届を提示できるようになれば、社会的信用の獲得につながるでしょう。

また、楽天市場では開業届の提出が必須となっていることから、モール型ネットショップに出品する場合は開業届によって事業の幅が広がります。場合によっては、事業のために物件を借りたり、お子さんがいる場合は保育園に入園したりする場合に開業届が必要となることもあります。

メリット3. 屋号で口座を作成できる

「屋号」とは、個人事業主が利用する事業所の名前です。法人の会社名と同じようなものだと考えると、わかりやすいでしょう。ネットショップを運営する場合は、ショップ名を屋号とした方が便利です。開業届に屋号を記入して提出すると、屋号で銀行口座を開設できます。

開業にあたって、屋号を名義にしたビジネス専用口座やクレジットカードを作っておくと、お金の流れも把握しやすいでしょう。また、ネットショップを運営する場合、事業者の氏名や所在地といった概要を記載するよう、特定商取引法で定められています。個人事業主であっても顧客からすると、屋号がある方が安心感は高まるかもしれません。

このように、ネットショップ運営においては、屋号で口座を作成することには、大きなメリットがあります。

メリット4. 小規模企業共済に加入ができる

小規模企業共済に加入できるのも、開業届を出すメリットの一つです。小規模企業共済は、小規模企業の経営者や個人事業主のための退職金制度です。1,000円~7万円の範囲で設定した掛け金を毎月支払い、退職や廃業時に、共済金を受け取ります。

小規模企業共済に加入するメリットは、将来に対する備え、というだけではありません。掛け金は全額控除されるため、節税効果も見込めます。ただし、共済金を受け取るさいには、課税されます。そのほか、1年未満で解約した場合は掛け捨てとなる点や、20年未満で任意解約した場合は、元本割れする点にも注意が必要です。

出典:小規模企業共済

開業届を出す場合の注意点

続いて、開業届を出す場合の注意点もお伝えします。開業届は原則提出することになっていますので、注意点を把握したうえで、届出をしましょう。

注意点1. 失業保険が受け取れない可能性

開業届を出すデメリットの一つは、失業保険を受け取れないことです。

失業保険は、次の就職先を探している失業中の人に支払われます。開業届を提出した個人事業主は、失業中ではなくなるため、失業保険を受給できません。なお、開業したことを隠して失業保険を受給する行為は、不正受給にあたる可能性もあるようです。

失業保険を受給中に開業を決意した場合は、ハローワークに相談しましょう。個人事業主として開業した場合も、再就職手当の対象となるケースがあるそうです。

注意点2. 国民健康保険料の減免ができなくなる可能性

個人事業主は、基本的に国民健康保険に加入します。そして、国民健康保険は、前年より収入が下がって支払いが難しい場合などに、保険料減免の申請が可能です。

しかし、保険料の軽減や減免を受けるには、確定申告や住民税の申告をしている必要があります。所得がわからない場合、軽減や減免の対象とならないケースがあるので、注意が必要です。

また、開業届を提出すると、収入があると見なされ、支払いが難しいという申請が通らず、減免は受けられない可能性があります。

開業届の提出手順と届出の書き方

続いて、開業届の書き方と提出方法について、くわしくお伝えします。なお、開業届の提出期限は、所得税法第229条において、「その事実があった日から一月以内に、税務署長に提出しなければならない」と定められています。遅れてもとくに罰則はないので、期限が過ぎたからと言ってそのままにせず、適切なタイミングで届出を出すようにしましょう。

さて、開業届の提出方法は、電子申請と郵送、そして税務署に直接持参する3パターンがあります。そのなかでもスタンダードな、税務署で提出する方法について説明します。

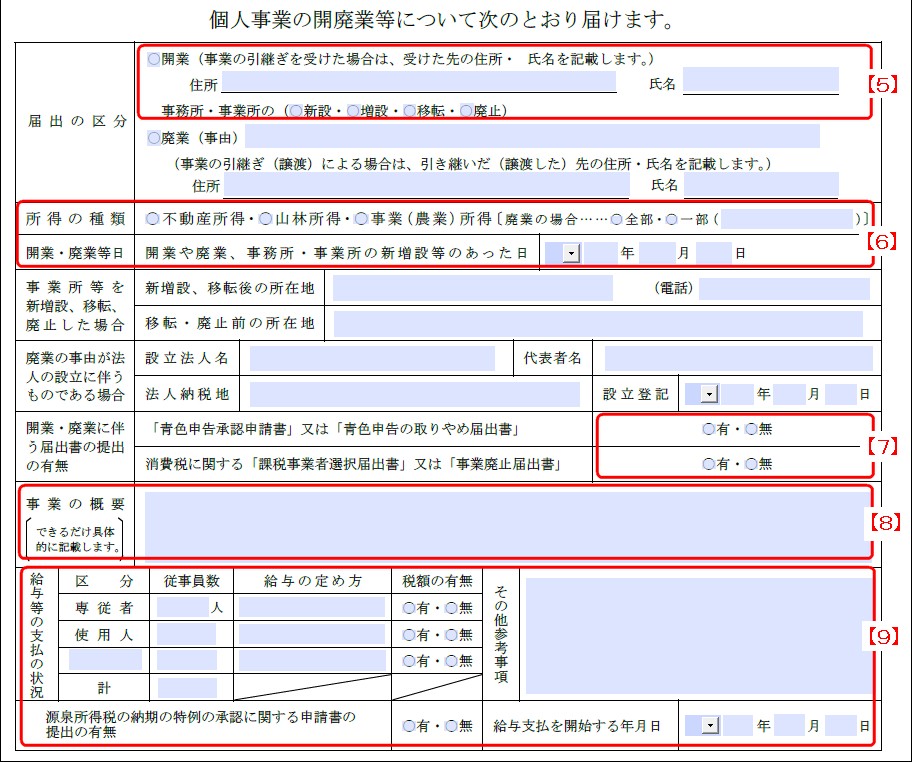

手順1. 「個人事業の開業・廃業等届出書」の準備

- 「個人事業の開業・廃業等届出書」のうち「開業」に丸をつける。

- 管轄内の税務署を記入する。

- 納税地を記入する。(自宅や事務所などの所在地による)

- 氏名、生年月日、マイナンバー、職業、屋号を記入する。(屋号はなしでも開業できる)

- 届出区分は「開業」を選択する。

- 開業日を記入する。

- 青色申告を希望するなら「有」、下部の消費税は一般的に「無」とする。

- 事業内容を具体的に記入する。

- 青色事業専従者がいる場合は「専従者」欄に、それ以外の従業員がいる場合は「使用人」欄に人数を記入する。(給与から源泉所得税を天引きする必要がある場合は税額の有無で「有」にする)

手順2. 開業届の申告に必要な持ち物を準備

開業届は、税務署で用紙をもらって、その場で直接記入もできます。税務署に出向くときの持ち物は、以下のとおりです。

- マイナンバーカード(マイナンバー通知カード)

- 本人確認書類

- 印鑑

マイナンバー通知カードを紛失して、マイナンバーがわからない場合、役所で住民票の写しを発行してもらいましょう。住民票の写しに、マイナンバーが記載されています。税務署の受付印が押された開業届の控えは、銀行口座の開設などのさいに、開業した証明に使用する可能性もありますので、大切に保管してください。

手順3. 必要項目を埋めて税務署へ提出する

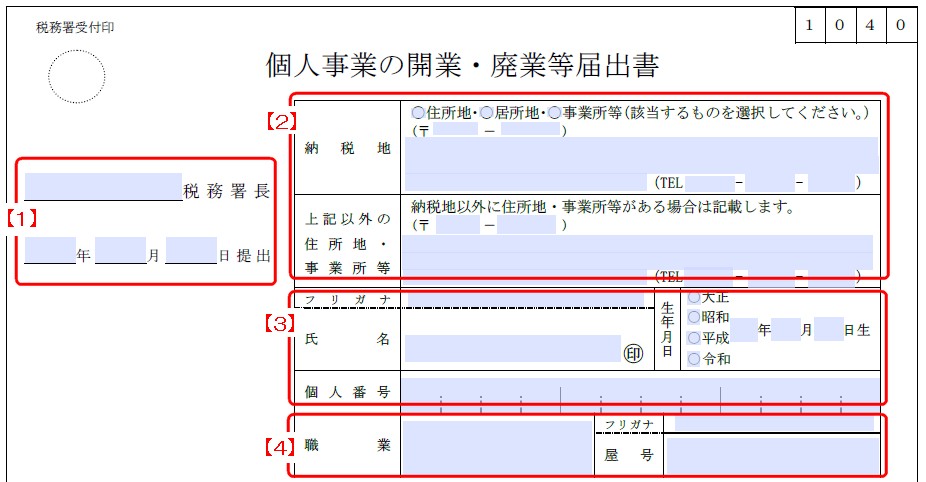

それでは、開業届の書き方を見ていきましょう。

1.提出する管轄税務署と提出日を記入

2.納税地とそれ以外の住所を記入

納税地は、一般的には「住所地」にあたる自宅の住所です。

事務所やリアル店舗がある場合は、「事業所等」として納税地にできます。自宅と事務所、リアル店舗が別の場合は、もう一つの住所を「上記以外の住所地・事業所等」欄に記入してください。自宅と事務所が同じ場合は、「上記以外の住所地・事業所等」に記入する必要はありません。

3.名前と誕生日、マイナンバーを記入

4.職業と屋号を記入

職業は、ネットショップであれば「インターネット販売」や「ネットショップ運営」などがよいでしょう。屋号に記入するショップ名が決まっていない場合は、空欄でも問題ありません。屋号は、あとから変更可能です。

5.「開業」にチェックを入れる

6.所得の種類は「事業(農業)所得」にチェックを入れる

開業・廃業等日欄には、開業日を記入しましょう。

7.開業届といっしょに提出する書類の有無をチェック

青色申告をする場合は、開業届といっしょに「所得税の青色申告承認申請書」も提出しましょう。青色申告承認申請書は、開業から2ヶ月以内に提出する必要があります。

8.事業の概要を記入

職業欄よりも具体的に記入してください。ネットショップ運営の場合、メイン商材の仕入れや販売、ショップ運営を行うことを具体的に記載すればよいでしょう。

9.家族や従業員を雇用して給与を支払う場合は、詳細を記入

家族は「専従者」、従業員は「使用人」欄に人数を記載します。ひとりで事業を行う場合は、「計」の欄に0(ゼロ)と記入しましょう。

生計をともにする家族に支払う給与を経費にする場合、「青色事業専従者給与に関する届出」を提出する必要があります。給与を支払うことが決まっている場合は、開業届と一緒に提出しましょう。

給与の定め方には、「時給」「日給」「月給」などを記入します。税額の有無は、源泉徴収をするかどうかです。源泉徴収は、原則として徴収した翌月10日に納付しなければなりませんが、従業員が10人以下なら、特例で年2回に減らすことができます。

特例を受ける場合は、「源泉所得税の納期の特例の承認に関する申請書の提出の有無」を有りにして、開業届と一緒に書類を提出しましょう。

参照:[手続名]源泉所得税の納期の特例の承認に関する申請|国税庁

開業届に関するよくある質問

開業届を提出する以前に、そもそも開業届が必要なのか、開業届がどのような書類なのか疑問に思っている方も多いでしょう。そこで今回は、開業届についてよくある質問をピックアップしました。

開業届と個人事業開始申告書の違いは?

開業届も個人事業開始申告書も、官公署に事業を開始したことを知らせる書類です。ただし、次のような違いがあります。

- 開業届:個人事業の開始によって国税である所得税が発生することを税務署に申告する書類。

- 個人事業開始申告書:地方税である個人事業税に関する書類で、各都道府県税事務所に提出する。

個人事業税とは、法律で定められた事業を行う個人事業主にかかる税金で、都道府県から課税されます。各都道府県によって提出期限が異なるので、事業の開始時に各自治体に確認しておくのがおすすめです。また、個人事業主の住民税については、税務署に開業届を提出していれば、別途市役所等への開業届は不要です。

開業届は保育園への申し込みにも有効?

認可保育園では、保育施設の申し込みが定員を超えた場合(待機児童になった場合)、複数の項目の判定結果をもとに保育の必要性が高いとされる児童から優先的に保育園に入園できます。保育が必要であることを認識してもらうためには、養育者が働いているのが第一条件といえます。

入園申し込み時に開業届の提出は必須ではありませんが、開業届を提出することで事業をしていると証明可能です。そのため、保育園に入園できる確率が高くなる可能性があります。自治体によっては働いていることの証明として、開業届の控えの提出が求められるケースもあるため、あらかじめ開業届を税務署に提出しておくと手続きがスムーズに進められるでしょう。

副業でネットショップを開業する場合も開業届は必要?

開業届は提出しなくても罰則が設けられているわけではありませんが、本業・副業に問わず提出しなければいけません。

引用:居住者又は非居住者は、国内において新たに不動産所得、事業所得又は山林所得を生ずべき事業を開始し、又は当該事業に係る事務所、事業所その他これらに準ずるものを設け、若しくはこれらを移転し若しくは廃止した場合には、財務省令で定めるところにより、その旨その他必要な事項を記載した届出書を、その事実があつた日から1月以内に、税務署長に提出しなければならない。

(出典元:税務研究会)

しかし、副業の場合、「会社にバレたくない」「確定申告が不要な範囲で副業をしたい」という方もいるでしょう。個人事業主の基礎控除は48万円なので、年間の売上から経費を差し引いた金額が48万円以下であれば確定申告をする必要がありません。確定申告をする必要がある場合は、開業届を提出するのがおすすめです。

ネットショップ運営に開業届以外に必要な資格・許認可は?

ネットショップを運営する場合、とくに資格や許認可は必要ありません。ただし、本業として独立してネットショップ運営をする場合は、国民健康保険、国民年金への加入が必要となります。また、業種や販売する商品によっては次のような資格や許認可が必要となるので注意しましょう。

- 中古品販売:古物商許可

- お菓子の製造・販売:食品衛生責任者・菓子製造業許可

- 酒類の販売:通信販売酒類小売業免許

- 化粧品の製造・販売:化粧品製造業許可・化粧品製造販売業許可

まとめ

ネットショップを開設するなら、初期費用や月額費用が無料で独自のネットショップが開設できるサービス「BASE」の利用がおすすめです。BASEは専門的な知識がなくても、スピーディーかつ簡単にネットショップが開設できます。

また、BASEは各種SNSとの連携やBASEが負担して配布される不定期のクーポンなど、ネットショップ開設後も効率的に売上を獲得していくための集客サポートも充実しています。ぜひ、BASEでネットショップ運営の成功を目指していきましょう。

売れるお店を作る機能とサポートが豊富

BASEのネットショップは、開設手続きは最短30秒、販売開始まで最短30分。

ネットショップ開業によくある面倒な書類提出や時間のかかる決済審査もなく、開業までの手続きがシンプルでわかりやすいのが特徴です。

また、売上を左右するデザインや集客の機能も充実しています。

プログラミングの知識がなくても、プロ並みのショップデザインが実現できる豊富なデザインテンプレートをご用意しています。

さらに、集客に必須のSNSの連携も簡単です(Instagram・TikTok・YouTubeショッピング・Googleショッピング広告)。

ショップ開設はメールアドレスだけあれば、その他の個人情報やクレジットカードの登録も必要ありません。

個人が安心して使えるネットショップをお探しなら、開設実績No.1のBASEをまずは試してみてください。